Kein Ende der Nullzinspolitik: Auswirkungen auf Pensionsrückstellungen

Konjunktursorgen belasten die Wirtschaft und die Notenbanken vollziehen einen Schwenk ihrer geldpolitischen Ausrichtung. Was sich abstrakt anhört, hat ganz konkrete Auswirkungen auf die Pensionsrückstellungen vieler Unternehmen.

Notenbanken richten ihre Geldpolitik neu aus …

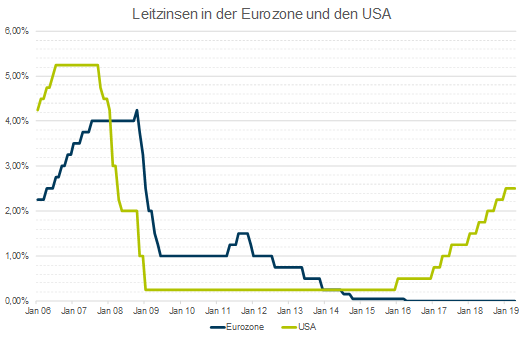

Notenbanken agieren in der Regel unaufgeregt und bereiten die Märkte schonend und langfristig auf Änderungen ihrer Geldpolitik vor. Daran gemessen kann man für das erste Quartal 2019 von einer dramatischen Neuausrichtung sprechen: Die europäische Zentralbank (EZB) schließt Zinserhöhungen für das laufende Jahr aus, verschiebt damit die Abkehr von der Nullzinspolitik weit in die Zukunft und flankiert diese Entscheidung mit neuen expansiven geldpolitischen Maßnahmen. Und die amerikanische Notenbank FED (Federal Reserve), die den Leitzins nach der Finanzkrise zuletzt kontinuierlich auf ein moderates Niveau hochgefahren hatte, tritt nun bildlich gesprochen „auf die Bremse“ und erteilt zusätzlichen Erhöhungen bis auf Weiteres eine Absage.

Was beide Notenbanken umtreibt, sind Konjunktursorgen: Protektionismus, Handelskonflikte und Ungewissheit über den Ausgang des Brexit-Dramas in Europa sorgen für Unsicherheit und haben die Konjunkturaussichten deutlich eingetrübt. Gänzlich unvorbereitet treffen die Entscheidungen der Notenbanken die Märkte indes nicht. Bereits seit Anfang des Jahres ist ein deutlicher Rückgang der Renditen an den Anleihemärkten zu beobachten. Und genau hier kommt nun die bAV ins Spiel.

… und ändern damit die Rahmenbindungen für Pensionsrückstellungen

Hat ein Arbeitgeber seinen Mitarbeitern Pensionszusagen erteilt und steht für diese unmittelbar ein (sogenannte Direktzusagen), muss er für die eingegangenen Verpflichtungen Rückstellungen bilden. Deren Höhe hängt ganz wesentlich vom zugrunde liegenden Diskontierungssatz ab, mit dem die künftigen Zahlungsverpflichtungen auf den Bilanzstichtag abgezinst werden. Der Zins bemisst sich nach den einschlägigen Rechnungslegungsstandards im Wesentlichen an der Rendite von Unternehmensanleihen (gute Bonität und angemessene Laufzeit). Damit hängt der Zins indirekt an der Geldpolitik der Zentralbanken. Dabei gilt: Je niedriger der Zins, desto höher die Rückstellung. Und so verwundert es nicht, dass im Bereich der Pensionsrückstellungen seit Anfang des Jahres ein dramatischer Wandel zu beobachten ist: Über die letzten Monate war – wenn auch auf niedrigem Niveau – eine langsame, aber kontinuierliche Erholung zu beobachten. Doch nun kippt diese Entwicklung und die Renditen befinden sich in freiem Fall.

IFRS-Bilanzierer sind als Erste betroffen, …

Unmittelbar sind Unternehmen betroffen, die Abschlüsse nach internationalen Standards, beispielsweise nach IFRS (International Financial Reporting Standards), erstellen. Hier schlagen sich die Anleiherenditen direkt im Zins nieder. Für typische Bestände mittlerer Duration hat sich seit Anfang des Jahres das Zinsniveau von ca. 2 auf etwa 1,50 Prozent reduziert. Für viele Unternehmen bedeutete dies einen Anstieg der Pensionsverpflichtungen um 10 bis 15 Prozent innerhalb des ersten Quartals 2019. Und es ist nicht ausgeschlossen, dass es im Jahresverlauf zu einem weiteren Anstieg kommt. Die Erfassung geschieht erfolgsneutral im Eigenkapital.

… aber auch reine HGB-Bilanzierer bekommen die Auswirkungen zu spüren

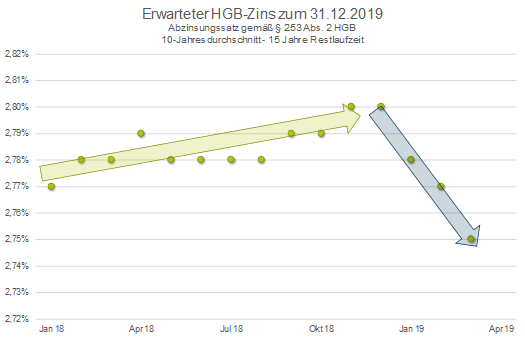

Doch auch Unternehmen ohne internationalen Abschluss sind betroffen. Der Zins für die Pensionsrückstellungen wird hier als Durchschnitt der Anleiherenditen über 10 Jahre ermittelt. Das seit Jahren niedrige Renditeniveau führt zu einem Nachlaufeffekt, der sogenannten Zinsschmelze: Der Rechnungszins fällt kontinuierlich und sorgt für Zusatzbelastungen („Zinsänderungseffekte“) in der Gewinn- und Verlustrechnung (GuV). Durch die Glättung werden kurzfristige Marktschwankungen regelmäßig ausgeglichen und die Entwicklung ist gut planbar. Dies ist derzeit jedoch anders: Die Verwerfungen sind so deutlich, dass sie trotz Glättung auch im Abschluss nach Handelsgesetzbuch (HGB) unmittelbar spürbar sind.

So hat sich beispielsweise die Erwartung für den HGB-Rechnungszins zum Ende 2019 in den ersten 3 Monaten von 2,80 auf 2,75 Prozent eingetrübt.

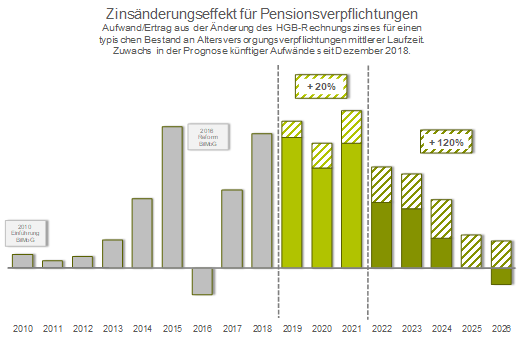

Das hat deutliche Konsequenzen: Wendet man diesen Effekt auf einen typischen Musterbestand von Pensionsverpflichtungen an, so wird ein Anstieg des Zinsänderungseffekts für 2019 um rund 12 Prozent erwartet. Konkret bedeutet das bei Pensionsverpflichtungen von 1 Mio. Euro einen Anstieg des erwarteten Zinsänderungseffekts von rund 65.000 Euro auf 73.000 Euro. Und für die folgenden Jahre sieht die Entwicklung sogar noch dramatischer aus:

- In den kommenden 3 Jahren (2019 bis 2021) ist für die bislang geplanten Zinsänderungseffekte ein zusätzlicher Anstieg von rund 20 Prozent zu erwarten. In diesem Zeitraum, der ohnehin durch hohe Zinsänderungseffekte geprägt ist, sind damit in Summe fast so viele Sonderaufwände aus der Zinsentwicklung zu verkraften, wie seit Einführung des Bilanzrechtsmodernisierungsgesetzes (BilMoG) im Jahr 2010 bisher in Summe aufgelaufen sind.

- Für den längerfristigen Zeitraum (ab 2022) konnte man bisher von einer Entspannung bei der Zinsschmelze bis hin zu wieder leicht steigenden Zinsen ab 2025/26 ausgehen. Auch diese Prognose ist nun hinfällig. In diesem Zeitraum werden sich die Zinsänderungseffekte - um etwa 120 Prozent - mehr als verdoppeln, mit den entsprechenden Auswirkungen auf die GuV.

- Insgesamt sind seit Einführung des BilMoG gerade einmal 40 Prozent der insgesamt zu erwartenden Zinsänderungseffekte verarbeitet worden. Der größte Teil der Belastungen liegt also nach wie vor in der Zukunft.

Was tun?

Wer gehofft hatte, das Thema Zinsschmelze aussitzen zu können, wird nun endgültig eines Besseren belehrt. Unternehmen, die auf diese Entwicklung nicht reagieren, werden voraussichtlich noch über Jahre mit erheblichen Zusatzaufwänden in ihren Bilanzen belastet. Auch der Effekt aus der HGB-Reform im Jahr 2016 ist weitgehend verpufft. Damals hatte die Regierung eine Ausweitung des Glättungszeitraums bei der Zinsfestlegung von 7 auf 10 Jahre verabschiedet – verbunden mit der vagen Hoffnung, dass zwischenzeitlich die Zinsen wieder steigen. Im Ergebnis müssen die Unternehmen die in 2016 und 2017 eingesparten Aufwände nun über die kommenden Jahre sukzessive nachholen. Dabei sind die Optionen zur Vermeidung der Zinsschmelze durchaus vielfältig: So können die Effekte beispielsweise durch die Auslagerung von Direktzusagen auf einen Pensionsfonds oder durch die kongruente Rückdeckung von Direktzusagen spürbar abgemildert oder sogar vollständig vermieden werden. Auf ein Wunder sollte man bei diesem Thema jedenfalls nicht mehr hoffen.

Weitere Details zu diesem Thema im Webinar "Keine Ende der Nullzinspolitik: Auswirkungen auf Pensionsrückstellungen" am 12. Juni 2019.

Dr. Marcus Reich, Aktuar DAV | Sachverständiger IVS, Aktuariat, Longial